ジュニアNISAが制度改正でより一層魅力的な制度に生まれ変わったのと、2020年に子供が産まれたので、ジュニアNISAをはじめてみました。

ジュニアNISAは、子どもの将来に向けた資産形成の一つとして、とても魅力的な国の制度だと思います。

この記事では、ジュニアNISAのついて我が家の実体験も交えてご紹介します。

そもそもジュニアNISAとは?

ジュニアNISAとは、2016年から始まった子どもの将来に向けた資産形成をサポートするための非課税制度です。

2020年に制度改正があり、より一層使いやすくメリットの大きな制度になりました。

ジュニアNISAを利用できるのは、日本に居住する0歳から19歳までの未成年者です(口座開設する年の1月1日時点で19歳であれば、その年中に口座開設が可能です)。

また、ジュニアNISAで投資できる期間は、【2023年まで】となっています。

ジュニアNISAの口座管理や運用は、親などの親権者が未成年者に代わって口座の管理・運用を行います。

ただし、解説する口座は未成年者の名義である必要があるのでご注意ください。

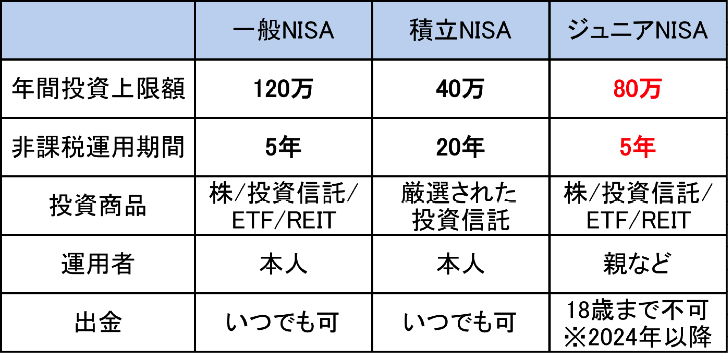

一般NISA・積立NISAとの違いは?

一般NISA・積立NISAとの違いは、以下になります。

非課税期間と年間の投資可能額が主な違いです。

特に積立NISAと比べると、積立NISAは非課税期間が20年間あるのに対して、ジュニアNISAは5年間しかないので、その点はデメリットですかね。

ただし、2020年の制度改正によって、子どもの年齢によっては長期運用が可能になりました!(詳しくは後述します)

ちなみに我が家では、節税メリットを鑑み、①iDeCo、②積立NISA、③ジュニアNISAの優先順位で投資をしています!

2020年の制度改正内容

主に以下3点が制度改正のポイントです。

- 2016年から始まりましたが、制度の利用実績がイマイチであるため、投資可能期間は2023年で終了します。

- 元々18歳まで引き出しできなかったのですが、今回の制度改正により、2024年以降はいつでも非課税で引き出し可能になりました(ただし、一度に全額の引き出しが条件です)。

- 2023年に投資可能期間は終わってしまいますが、2023年までに子どもが18歳に達していない場合は、ロールオーバーという仕組みを利用することで、非課税で運用を継続できるようになりました。

つまり、2020年に0歳の子どもがジュニアNISAを始め、2023年まで年間80万円(合計320万)の投資を行なった場合は、320万については、子どもが18歳になる2038年まで非課税で運用することができるということです!

ジュニアNISAの良いところ

特に以下3点がメリットです。

- 子どものための資産形成ができる

- 2024年以降はいつでも引き出しが可能

- 子どもが18歳になるまでは、ロールオーバーを利用することで非課税で運用可能

我が家の子どもは、2020年時点で0歳であるため、3点目が大きなメリットだと感じ、早速はじめることにしました!

ジュニアNISA開始の5ステップ

子ども名義の口座が必要になるので、やや手間がかかります…。

子どもの将来のため、一度仕組みを作ってしまえば手間要らず、と思って最後まで頑張りましょう!(私も育児の合間を縫って、せっせと頑張りました…!!!)

大きな流れは、以下の5ステップになります。

- 子ども名義の銀行口座を用意する

- 自分用の証券口座から、子ども用の証券口座(未成年口座)とジュニアNISA口座開設の申し込みをする

- 口座開設書類を証券会社に提出する

- 子供用の証券口座・ジュニアNISA口座開設

- ジュニアNISAで取引開始!

2の口座申し込みの際に、出金口座として、子ども名義の口座を指定する必要があるのでご注意ください。

私は、ジュニアNISA申し込もう!と思い、2からスタートしたら、申し込みの途中で子ども名義の口座がなく、つまづきましたので……( ;∀;)

ちなみに、子どもの銀行口座は、夫婦のメインバンクである三菱UFJ銀行で解説しました。ファミリー口座照会サービスという子どもの口座残高を簡単に確認できるサービスが非常に便利で助かっています。

我が家のジュニアNISAについて

我が家では、節税メリットを鑑み、①iDeCo、②積立NISA、③ジュニアNISAの優先順位で投資をしています!

iDeCoと積立NISAを満額で運用しているので、子どもの出産を機に、ジュニアNISAを開始しました。

目的は、子どもの教育資金の積立です。4年制大学に通うことを想定すると、国公立で約500万・私立文系で約700万、私立理系で約800万はかかると思います。下宿が必要なエリアに進学する場合は、年間+100万はかかるでしょう….

一生懸命勉強して合格を勝ち取った子どもに対して、学費が高すぎるから、下宿費用が払えないから、進学を諦めてほしいとは、できれば言いたくありません。

一般的に、学資保険を利用する方が多いように思いますが、学資保険は利率が低いので、ジュニアNISAで運用した方がお金が増える可能性が高いと考えて、我が家ではジュニアNISAで運用することにしました。

ちなみに、子どもの銀行口座は、夫婦のメインバンクである三菱UFJ銀行で解説し、ファミリー口座照会サービスを利用しています。三菱UFJ銀行のアプリから、子どもの口座残高が簡単に確認できるので家計管理が楽なのでオススメです!

まとめ

- ジュニアNISAは、0~19歳の子どもが利用できる、子どもの将来に向けた資産形成をサポートするための非課税制度

- ジュニアNISAの投資可能期間は、2023年まで。年間投資可能額は、80万円。

- 2024年以降は、ロールオーバーを利用することで子どもが18歳になるまで非課税で保有できる

すでにiDeCoや積立NISAを始めていて、資金に余裕があれば、ジュニアNISAの検討をオススメします。国の制度をうまく使って、お得に資産運用して行きましょう。